不動産取得税(全14問中4問目)

No.4

不動産取得税に関する次の記述のうち、正しいものはどれか。令和2年10月試験 問24

- 令和6年4月に個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅用以外の土地に係る不動産取得税の税率は4%である。

- 一定の面積に満たない土地の取得に対しては、狭小な不動産の取得者に対する税負担の排除の観点から、不動産取得税を課することができない。

- 不動産取得税は、不動産の取得に対して課される税であるので、家屋を改築したことにより、当該家屋の価格が増加したとしても、不動産取得税は課されない。

- 共有物の分割による不動産の取得については、当該不動産の取得者の分割前の当該共有物に係る持分の割合を超えない部分の取得であれば、不動産取得税は課されない。

広告

正解 4

問題難易度

肢118.3%

肢213.3%

肢37.9%

肢460.5%

肢213.3%

肢37.9%

肢460.5%

分野

科目:3 - 税に関する法令細目:1 - 不動産取得税

解説

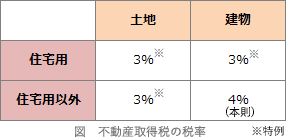

- 誤り。本肢の「住宅用以外の土地」は3%なので誤りです。不動産取得税の税率は本則4%ですが、土地と住宅は3%に軽減する特例措置が継続されています。4%で計算するのは住宅用以外の建物だけです(地方税法73条の15、地方税法附則11条の2)。

令和6年4月に個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅以外の家屋及び土地に係る不動産取得税の税率は4%である。(R6-24-4)不動産取得税は、不動産を取得するという比較的担税力のある機会に相当の税負担を求める観点から創設されたものであるが、不動産取得税の税率は4%を超えることができない。(R3⑩-24-4)令和6年4月に個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅用以外の家屋及びその土地に係る不動産取得税の税率は4%である。(H28-24-4)令和6年4月に商業ビルの敷地を取得した場合の不動産取得税の標準税率は、100分の3である。(H19-28-3)令和6年4月に住宅以外の家屋を取得した場合、不動産取得税の標準税率は、100分の3である。(H18-28-1)

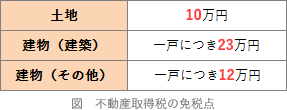

令和6年4月に個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅以外の家屋及び土地に係る不動産取得税の税率は4%である。(R6-24-4)不動産取得税は、不動産を取得するという比較的担税力のある機会に相当の税負担を求める観点から創設されたものであるが、不動産取得税の税率は4%を超えることができない。(R3⑩-24-4)令和6年4月に個人が取得した住宅及び住宅用地に係る不動産取得税の税率は3%であるが、住宅用以外の家屋及びその土地に係る不動産取得税の税率は4%である。(H28-24-4)令和6年4月に商業ビルの敷地を取得した場合の不動産取得税の標準税率は、100分の3である。(H19-28-3)令和6年4月に住宅以外の家屋を取得した場合、不動産取得税の標準税率は、100分の3である。(H18-28-1) - 誤り。不動産取得税には免税点が設定されていますが、面積の大小に関係なく、課税標準が10万円未満の土地について課税しないことになっています。面積が小さくても高額な土地も考えられるので、面積を基準とした免税点は設定されていません(地方税法73条の15の2第1項)。

不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。(R6-24-2)一定の面積に満たない土地の取得については、不動産取得税は課されない。(H30-24-4)不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。(H24-24-1)令和6年4月に土地を取得した場合に、不動産取得税の課税標準となるべき額が30万円に満たないときには不動産取得税は課税されない。(H19-28-1)

不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。(R6-24-2)一定の面積に満たない土地の取得については、不動産取得税は課されない。(H30-24-4)不動産取得税の課税標準となるべき額が、土地の取得にあっては10万円、家屋の取得のうち建築に係るものにあっては1戸につき23万円、その他のものにあっては1戸につき12万円に満たない場合においては、不動産取得税が課されない。(H24-24-1)令和6年4月に土地を取得した場合に、不動産取得税の課税標準となるべき額が30万円に満たないときには不動産取得税は課税されない。(H19-28-1) - 誤り。家屋の改築により家屋の価値が増加した場合は、家屋の取得とみなされます(地方税法73条の2第3項)。この場合の不動産取得税の課税標準は、改築により増加した価格となります(地方税法73条の13第2項)。

- [正しい]。共有物である不動産を分割して各共有者が取得する場合、分割前の共有持分を超えない範囲の取得については、不動産取得税は課されません(地方税法73条の7第2号の3)。例えば、A・Bの共有持分が各2分の1である土地を分筆して各人が半分ずつ取得する場合などです。

広告

広告