登録免許税(全7問中5問目)

No.5

住宅用家屋の所有権の移転登記に係る登録免許税の税率の軽減措置(以下この問において「軽減措置」という。)に関する次の記述のうち、正しいものはどれか。平成21年試験 問23

- 軽減措置の適用対象となる住宅用家屋は、床面積が100平方メートル以上で、その住宅用家屋を取得した個人の居住の用に供されるものに限られる。

- 軽減措置は、贈与により取得した住宅用家屋に係る所有権の移転登記には適用されない。

- 軽減措置に係る登録免許税の課税標準となる不動産の価額は、売買契約書に記載された住宅用家屋の実際の取引価格である。

- 軽減措置の適用を受けるためには、その住宅用家屋の取得後6か月以内に所有権の移転登記をしなければならない。

広告

正解 2

問題難易度

肢15.9%

肢265.7%

肢312.2%

肢416.2%

肢265.7%

肢312.2%

肢416.2%

分野

科目:3 - 税に関する法令細目:5 - 登録免許税

解説

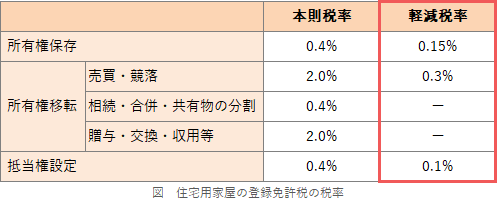

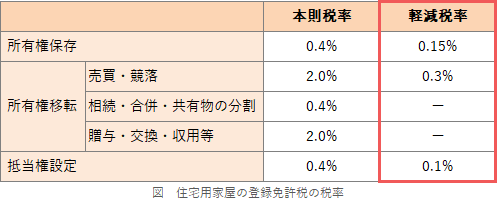

本特例は、下記適用要件をみたす登記について登録免許税を軽減する措置です。軽減される対象は、所有権保存登記、所有権移転登記(売買・競落に限る)、抵当権設定登記の3種類です。

- 個人の住宅用家屋についての登記であること

- 家屋の床面積が50㎡以上であること

- 新築又は取得後1年以内に登記を受けること

- 中古住宅の場合、一定の耐震基準に適合していること又は昭和57年1月1日以後に建築されたものであること

- 誤り。軽減措置の適用対象となる住宅用家屋は、床面積が50㎡以上であり、かつ、個人の居住用であることが必要です(措置法令41条1号・42条1項1号)。この税率の軽減措置の適用対象となる住宅用家屋は、床面積が100㎡以上で、その住宅用家屋を取得した個人の居住の用に供されるものに限られる。(R3⑫-23-1)

- [正しい]。税率の軽減措置を受けるためには、売買又は競売による取得に限られています。よって、贈与により取得した場合は適用を受けることができません(措置法令42条3項)。

- 誤り。登録免許税の課税標準は、固定資産課税台帳に登録されている価格となります。実際の取引価格ではありません(登録免許税法附則7条)。この税率の軽減措置に係る登録免許税の課税標準となる不動産の価額は、売買契約書に記載されたその住宅用家屋の実際の取引価格である。(R2⑫-23-3)

- 誤り。軽減措置の適用を受けるためには、その住宅用家屋の取得後1年以内に所有権の移転登記をしなければなりません。6ヶ月以内ではありません(措置法73条)。

広告

広告