登録免許税(全7問中6問目)

No.6

住宅用家屋の所有権の移転の登記に係る登録免許税の税率の軽減措置の適用に関する次の記述のうち、正しいものはどれか。平成15年試験 問27

- この税率の軽減措置は、昭和56年12月31日以前に建築された住宅用家屋を取得した場合において受ける所有権の移転の登記には適用されない。

- この税率の軽減措置は、個人が自己の経営する会社の従業員の社宅として取得した住宅用家屋について受ける所有権の移転の登記にも適用される。

- この税率の軽減措置は、贈与により取得した住宅用家屋について受ける所有権の移転の登記にも適用される。

- この税率の軽減措置は、以前にこの措置の適用を受けたことのある者が新たに取得した住宅用家屋について受ける所有権の移転の登記にも適用される。

広告

正解 4

問題難易度

肢114.3%

肢26.1%

肢310.7%

肢468.9%

肢26.1%

肢310.7%

肢468.9%

分野

科目:3 - 税に関する法令細目:5 - 登録免許税

解説

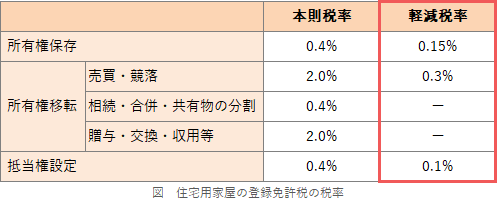

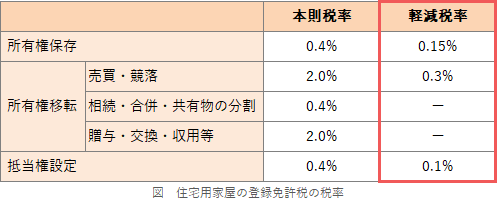

本特例は、下記適用要件をみたす登記について登録免許税を軽減する措置です。軽減される対象は、所有権保存登記、所有権移転登記(売買・競落に限る)、抵当権設定登記の3種類です。

- 個人の住宅用家屋についての登記であること

- 家屋の床面積が50㎡以上であること

- 新築又は取得後1年以内に登記を受けること

- 中古住宅の場合、一定の耐震基準に適合していること又は昭和57年1月1日以後に建築されたものであること

- 誤り。既存住宅について本措置の適用を受けるには、取得した住宅が昭和57年1月1日以後に建築又は一定の耐震基準に適合している必要があります。昭和56年12月31日以前の建築であっても、一定の耐震基準に適合していれば適用を受けることができます。

- 誤り。本措置の対象となる住宅は、取得した個人が居住するものに限られます。よって、社宅の取得は適用対象外となります(措置法73条)。

- 誤り。本措置の対象は、売買または競落が取得事由であるものに限られているので、贈与による取得は適用対象外となります(措置法令42条3項)。

- [正しい]。本措置の適用に回数制限は定められていません。よって、以前適用を受けたことがある者でも再適用可能です(措置法73条)。

広告

広告